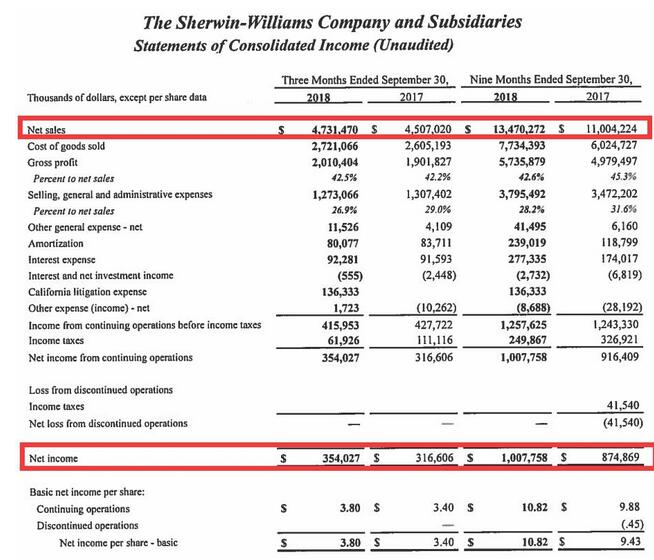

近日,宣伟公布了截至2018年9月30日的第三季度财务业绩。与2017年同期相比,本季度综合净销售额增加2.245亿美元,或5.0%,达到47.3亿美元,9个月内增加了24.7亿美元,即22.4%,达到134.7亿美元。本季度的增长主要是由于美洲和消费品牌集团的油漆销量增加以及销售价格上涨。货币换算率变化使第三季度的综合净销售额减少了1.1%。前三季度实现增长主要是由于截至2018年5月的威士伯销量增加,美洲集团的油漆销量增加以及销售价格上涨。截至2018年5月威士伯销售额的增量导致前三季度净销售额增加了16.8%。

由于2018年第一季度采用的新收入标准(ASC606),以前归类为销售,一般和管理费用的某些广告支持现在被归类为收入减少,对净收入没有影响。新的收入标准使本季度和前九个月的综合净销售额减少约8%。

美洲集团前三季度净销售额达73.7亿美元

本季度美洲集团的净销售额增长5.0%至26.7亿美元,并在9个月内增长6.4%至73.7亿美元,主要是由于大多数终端细分市场的建筑涂料销量增加以及销售价格上涨。货币换算率的变化分别使本集团净销售额在本季度和9个月内分别下降1.4%和0.7%。美国和加拿大开设超过12个月的商店的净销售额在本季度增长了5.2%,比去年同期增长了5.7%。

本季度分部利润增加5220万美元至5.777亿美元,并在9个月内增加1.215亿美元至14.9亿美元,主要原因是油漆销量增加和销售价格上涨,部分被原材料成本增加所抵消。货币换算率的变化使得分部利润在本季度和9个月内分别下降了1.4%和0.8%。分部利润占净销售额的百分比从去年的20.7%上升至21.7%。在前九个月,分部利润占净销售额的百分比从去年的19.7%增加到20.1%。

消费者品牌集团前三季度净销售额达22亿美元

消费者品牌集团的净销售额在本季度增长6.5%至7.750亿美元,并在9个月内增长39.3%至22.0亿美元。9个月的增长主要是由于威士伯的销售增长和销售价格的上涨,部分被集团部分零售客户的销量下降所抵消。截至2018年5月威士伯销量增长使集团前九个月净销售额增长36.6%。货币换算率变化对本季度和九个月的净销售额没有重大影响。新的收入标准分别在第一季度和9个月内使集团净销售额分别下降了4.7%和5.5%。

本季度分部利润从去年的7040万美元增加至8390万美元,主要原因是销售价格上涨和采购会计影响减少,部分被原材料成本增加和供应链成本增加所抵消。本季度分部利润占净销售额的百分比从去年的9.7%增加至10.9%。在前九个月,分部利润从去年的2.024亿美元增加到2.491亿美元。前五个月的威士伯运营利润增加了7580万美元,增加了前九个月的分部利润。前九个月分部利润占净销售额的百分比从去年的12.8%下降至11.3%,主要原因是原材料成本增加,采购会计费用增加以及为了跟上负荷而增加供应链成本。

高性能涂料集团前三季度净销售额达38.9亿美元

高性能涂料集团净销售额在本季度增长4.2%至12.9亿美元,并在9个月内增长56.4%至38.9亿美元。九个月的增长主要是由于威士伯的销售和销售价格的上涨。截至2018年5月的威士伯增量销售增加了前九个月的集团净销售额51.1%。货币换算率变化使本季度集团净销售额下降1.1%,并在九个月内产生无关紧要的影响。

本季度分部利润从去年的5960万美元增加至1.049亿美元,主要原因是销售价格上涨和采购会计影响减少,部分被原材料成本增加所抵消。货币换算率变化导致本季度分部利润减少330万美元。本季度分部利润占净销售额的百分比从去年的4.8%上升至8.1%。分部利润在前九个月从去年的1.791亿美元增加至3.398亿美元,主要原因是威士伯业务的增加,部分被更高的采购会计成本所抵消。货币换算率变化使前九个月的分部利润减少了120万美元。前五个月的威士伯运营利润增加了1.843亿美元,增加了前九个月的分部利润。前九个月分部利润占净销售额的百分比从去年的7.2%增加到8.7%。

截至2018年9月30日,宣伟购买了925,000股普通股。截至2018年9月30日,宣伟仍有权通过公开市场购买1073万股普通股。在前九个月,公司在美洲集团开设了43家净新店。截至2018年9月30日的九个月内,净营运现金增长13.7%至14.3亿美元。这一强劲的现金产生使我们能够以股息和股票回购的形式向股东返还超过6亿美元,同时偿还8.5亿美元的债务。

宣伟董事长兼首席执行官JohnG. Morikis在评论第三季度业绩时说:“我们在将宣伟和威士伯整合到一个增长更快、利润更高的企业方面取得重大进展,但我们的结果是第三季度没有充分反映这一进展。收入增长从第二季度设定的步伐放缓,主要原因是一些北美建筑业务增长放缓,中国和欧洲部分工业业务连续放缓,以及不利的货币换算率变化。过去12个月实施的价格上涨基本跟上了综合加速原材料通胀的步伐,但我们的一些高性能涂料业务继续落后于这一努力。

本季度,我们的全球供应链团队为了跟上传统上我们的销售峰值致负荷需求而增加了成本。这些不利影响大多调整后的有效税率抵消。我们对报告净收入和调整后净收入的有效税率分别为14.9%和18.5%。虽然我们在本季度的业绩未达到我们最初的预期,但我们仍对这两家伟大公司的长期价值所产生的长期价值充满信心和兴奋。”

“对于第四季度,我们预计我们的综合净销售额将比去年第四季度增加一个中位数百分比。对于2018年全年,我们预计我们的综合净销售额将增加很高百分比,包括2018年前五个月的威士伯销售额与2017年全年相比增加18.5亿美元。”

分享好友

分享好友