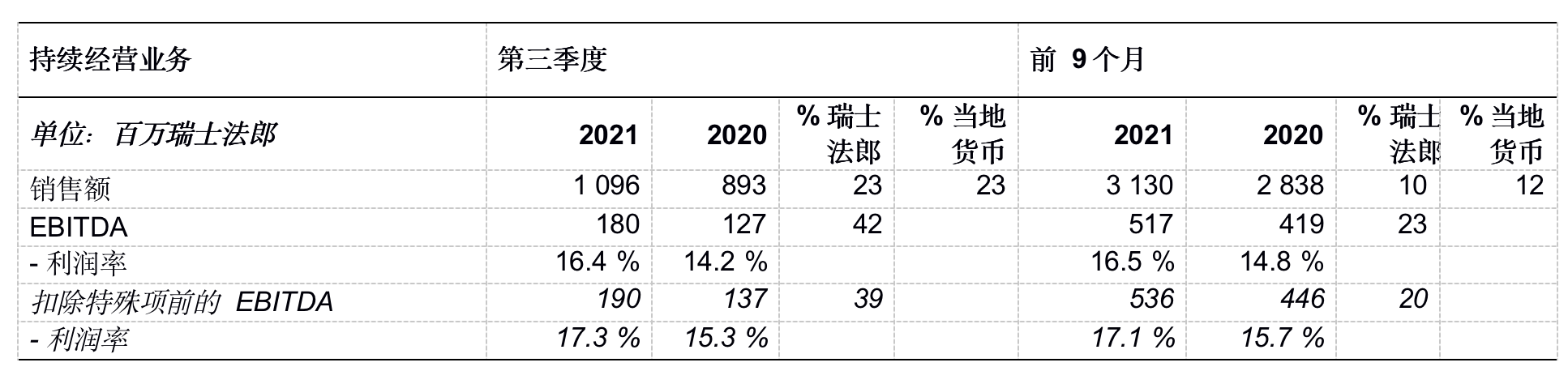

· 2021年第三季度,以当地货币计,持续经营业务销售额增长了23%,达10.96亿瑞士法郎

· 第三季度持续经营业务的息税、折旧及摊销前利润(EBITDA)为1.8亿瑞士法郎

· 2021年第三季度EBITDA利润率从2020年第三季度的14.2%提升至16.4%

· 2021年前景展望:以当地货币计的销售额增长9%~11%,EBITDA利润率范围确定达到16.0%~17.0%

“2021年第三季度,科莱恩实现了非常高的同比收入增长,成功提高了业绩。科莱恩首家sunliquid® 纤维素乙醇商业化工厂的竣工是我们的一座重要里程碑,也是我们宏伟增长战略的进一步有力证明。”科莱恩首席执行官康睿德(Conrad Keijzer)表示,“科莱恩显著提高盈利水平的能力归功于我们相关终端市场的强劲增长,以及我们通过强劲的定价抵消了一部分由于原材料成本上涨、物流紧张和能源成本上升造成的影响。我们对2021年全年的前景依然保持乐观。基于前9个月的强劲表现,我们将提高以当地货币计的全年销售增长预期,并继续预测EBITDA利润率将升至高于新冠疫情前的水平。”

关键财务数据

2021年第三季度:格外强劲的两位数销售增长,促进盈利能力显著提高

科莱恩,专注、可持续、创新的特种化学公司,日前宣布,以当地货币和瑞士法郎计,2021年第三季度持续经营业务销售额增长了23%,达10.96亿瑞士法郎。销售增长的实现归功于所有业务领域和所有地区的更高销量和强劲定价。

科莱恩在2021年第三季度几乎所有地区的销售额都实现了增长,反映出持续、明显的需求复苏。在欧洲,工业和消费品应用的强劲需求支撑了当地货币27%的强劲增长,拉丁美洲的增长也同样迅速。亚洲和北美紧随其后,销售额分别增长了23%和22%。中东和非洲地区则发展平稳。

在第三季度,护理化学品以当地货币计的销售额增长达31%,这得益于工业应用和消费品护理业务的两位数有机增长,以及开始合并科莱恩IGL特种化学品私人有限公司(CISC)的业绩。催化剂销售额以当地货币计增长了5%,主要归功于合成气和排放控制催化剂业务的强劲销售。自然资源销售额以当地货币计增长了25%,这建立在添加剂和功能性矿物的强劲增长,以及石油和采矿服务的同比增长和较低的比较基数之上。

持续经营业务EBITDA增长至1.8亿瑞士法郎,相应的利润率为16.4%,优于去年第三季度的14.2%。这一发展受到强劲的销售提升、运营杠杆改善和定价措施的积极影响,以及科莱恩增效计划的持续成功执行——这为公司在第三季度额外降低了800万瑞士法郎的成本。对集团盈利能力的负面影响包括持续的原材料成本上涨、物流紧张以及能源成本的增加。

2021年前9个月:所有业务领域的销售额均有所增长,盈利能力进一步改善

2021年前9个月,持续经营业务销售额以当地货币计增长12%,以瑞士法郎计增长10%,达31.3亿瑞士法郎,而2020年前9个月为28.38亿瑞士法郎。

2021年前9个月,几乎所有地区销售额都实现了增长。欧洲和亚洲的发展尤为强劲,分别达19%和17%,其中中国以当地货币计增长了16%。拉丁美洲销售额增长了12%,其次是中东和非洲,增长了2%。北美地区仅比去年的水平低5%,销售差距也在减小。

前9个月,护理化学品的销售额以当地货币计增长了16%,主要是由于工业应用市场的复苏。在合成气和排放控制催化剂业务销售额增加的推动下,以当地货币计的催化剂业务收入增长了7%。由于添加剂和功能性矿物的两位数增长,以当地货币计的自然资源销售额增长了10%。

持续经营业务的EBITDA增长至5.17亿瑞士法郎,这是由于集团在销售增长和运营杠杆的支持下提高了利润率,同时持续有效地执行了增效计划,从而在2021年前9个月额外节省了2300万瑞士法郎的成本。由于护理化学品和自然资源的盈利能力提高,以及整个集团的持续成本约束,EBITDA利润率从上一年的14.8%增加到16.5%。

非持续经营业务

2021年第三季度,颜料销售额以当地货币计增长了17%,以瑞士法郎计增长了18%。2021年前9个月,得益于强劲的经济环境,非持续经营业务(颜料)的销售额以当地货币和瑞士法郎计增长了12%(不包括 2020 年上半年色母粒销售额)。

在第三季度,非持续经营业务的EBITDA利润率增加至15.7%,这得益于销售水平提高、颜料业务相应运营杠杆的改善,以及其他非持续经营业务的积极影响。

科莱恩已宣布与Heubach Group和SK Capital Partners签署最终协议,剥离其颜料业务,预计将于2022年初完成交易。

前景展望:2021年全年销售预期提升;EBITDA利润率范围已确定

科莱恩的目标是通过可持续和创新获得更高的盈利能力,实现高于市场水平的增长。通过2019年剥离医疗包装业务、2020年出售色母粒业务以及今年签署颜料业务剥离协议,集团正在大力重塑其产品组合。

对于2021年第四季度,科莱恩预计,在护理化学品和自然资源业务增长的支持下,集团的销售以当地货币计将继续保持强劲增长。科莱恩的目标是在2021年第四季度通过销售额增长、持续的成本约束和定价措施,来抵消上涨的原材料和物流成本,并略微提高其同比利润率水平。

基于前9个月的强劲表现,科莱恩提高了2021年全年的销售目标,并预计其持续经营业务实现以当地货币计的销售额增长9%~11%(之前为7%~9%),同时确定EBITDA利润率范围为16.0%~17.0%,这是建立在销售增长、产品组合盈利率提升以及增效计划所获得积极成效的支持下,并且综合考虑了原材料、物流和能源成本方面的挑战。以上目标的设定基于经济持续复苏的前提,仍具有较高不确定性。

分享好友

分享好友