● 第二季度创纪录实现净销售额47亿美元,较去年同期增长8%左右

● 有机销售额增长达8%,受销售价格上涨推动,两年累计上涨15%

● 持续经营的每股摊薄收益为1.86美元,调整后每股摊薄收益为1.81美元

● 原材料成本同比攀升20%,能源和运输成本也居高不下

● 业务部门营业利润率连续提高200个基点

● 股份回购1.35亿美元

PPG日前发布了2022年第二季度财务业绩报告。

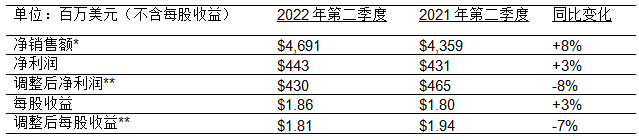

2022年第二季度合并业绩如下:

*导致净销售额同比变化的因素及影响:销售价格上涨(+12%),销量下滑(-4%),收购相关销售额(+4%),负面的汇率影响(-4%)

**财报数据与调整后数据的详细说明请参见下文

†持续经营

董事会主席兼首席执行官寄语

PPG董事会主席兼首席执行官Michael H. McGarry在评价2022年第二季度财务业绩时表示:

我们连续第七个季度实现了创纪录的销售额,这主要得益于我们根据通胀情况实时提高销售价格,此外最近的收购项目也令我们受益匪浅。尽管欧洲消费者需求疲软,中国市场需求因新冠疫情而受到严重干扰,以及外币折算对我们不利,但我们的销售额仍然实现了增长。我们的有机销售额增长达8%,这要归因于我们在多个终端市场的销量表现继续高于市场平均水平,例如在汽车修补漆、PPG-Comex和交通道路解决方案业务领域实现了创纪录的季度销售额。此外,尽管总体行业需求仍远低于疫情之前的水平,但我们航空航天涂料业务的销量做到了两位数百分比的增长,且增长势头与日俱增。

尽管中国疫情管控措施超过预期时间和外币折算不利因素将每股收益拉低了大约10美分,但是强大的业务组合和成本管理抵消了这些负面因素,因此调整后的每股收益仍然符合我们4月份的财务指导。我们强劲的售价实现完全抵消了第二季度的持续成本通胀,因此营业利润率与第一季度相比进一步提高。尽管挑战仍然存在,但物流和原材料供应在整个第二季度都有所改善,并且在第三季度将进一步改善。公司在第二季度结束时的订单积压总额超过2 亿美元,远高于历史水平,主要是汽车修补漆和航空航天涂料的订单。

展望未来,在大多数主要地区和终端市场,PPG产品的基本需求预计将保持稳定。由于工业生产相较于第二季度将出现增长,我们预计亚洲将实现强劲的连续增长。在北美,我们预计将继续保持积极的增长趋势。在欧洲,我们预计经济状况将保持疲软,包括正常的季节性需求趋势。我们已开始在欧洲采取措施降低成本,并准备好了应急计划以应对经济的进一步放缓。今年下半年,我们的几大业务领域预计将实现强劲增长,包括汽车原始设备制造商(OEM)和航空涂料业务,原因在于这些终端市场的当前供应短缺和库存不足。重要的是,随着我们恢复到历史利润率,我们的营业利润率连续季度增长势头预计将在第三季度得到继续,调整后的收益也将同比增长。

最后,我要感谢所有员工在全球展示我们的PPG成功之道,与世界各地的客户携手共创价值,并且每天为他们提供优质的服务。

2022年第一季度各业务部门业绩表现

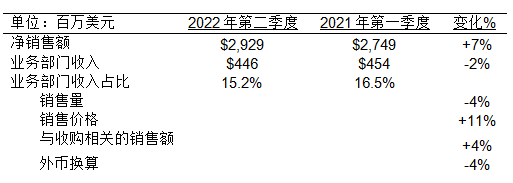

● 功能涂料业务部门

功能涂料业务部门第二季度净销售额有所增长,其主要推动因素包括各项业务的销售价格上涨以及收购相关的销售。虽然供应链中断的不利影响在本季度有所缓解,但某些原材料供应和物流瓶颈问题仍然限制着美国的涂料生产,从而影响了该领域大多数企业的销量。正如预期的那样,由于消费者信心下降和当前地缘政治问题造成需求疲软,我们在欧洲、中东和非洲的建筑涂料专业渠道和全国零售(DIY)产品需求不振。我们最近宣布扩大与The Home Depot®在专业油漆渠道方面的合作,这令我们美国建筑涂料业务的销售量有所增加,因为此次合作的优先事项是产品入库,并且必须在本季度末完成这项工作。汽车修补漆的有机销售额增长了10%,销售价格上涨,销量强劲且继续超越行业平均水平。随着售后市场需求的持续复苏,航空涂料的销量与2021年第二季度相比增长了约10%。与上年相比,交通道路解决方案的有机销售额增长了约15%。工业防护和船舶涂料业务受到中国疫情管控的严重影响,导致全球销量下滑。Tikkurila业务贡献了大部分与收购相关的销售额。

本业务部门收入低于上年,主要是因为原材料和物流成本上涨、不利的外币折算影响、生产成本上升和销量下降,不过这些不利因素被销售价格提高和重组成本节省部分抵消。如果不计外币折算的影响,那么本业务部门收入将高于2021年第二季度的水平。

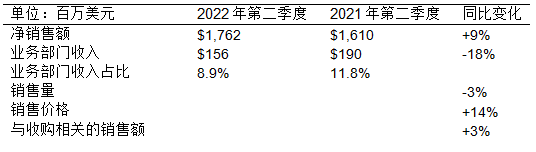

● 工业领域涂料业务部门

工业领域涂料业务部门第二季度净销售额增长主要来自各项业务的销售价格上涨和与收购相关的销售,不过被中国疫情管控和欧洲工业活动减少导致的销量下降部分抵消。汽车原始设备制造商(OEM)涂料业务的有机销售额增长高个位数百分比,这是由于销售价格上涨被销量下降部分抵消,因为行业需求受到了持续的OEM客户组件短缺和中国减产的影响。汽车原始设备制造商(OEM)涂料业务的销售价格涨幅超过PPG平均价格涨幅。工业涂料的有机销售额增长了约10%,这是由于公司在美洲实现了强劲的销售价格和稳定的销量增长,但被中国疫情管控和欧洲工业活动减少导致的销量下降部分抵消。在销售价格上涨和美国销量保持强劲的带动下,包装涂料实现了强劲的有机销售额增长。收购企业的销售主要涉及上一年收购Wörwag、Catelon和Tikkurila业务。

本业务部门收入低于上年,主要是因为原材料和能源成本上涨、外币折算影响、疫情管控导致中国运营成本上升和销量下降。不过这些不利因素被销售价格提高和重组成本节省部分抵消。与2022年第一季度相比,本业务部门的利润率环比持续增长。

其他财务信息

● 截至第二季度末,公司拥有现金及短期投资总额约10亿美元。净债务为61亿美元,与2022年第一季度末一致。运营资本增加,包括原材料成本上涨对库存的影响以及销售价格上涨对应收账款的影响。

● 第二季度营业费用约为5500万美元。

● 收购企业的整合和业务重组计划节省了大约3000万美元的成本。

● 第二季度的有效税率和调整后有效税率分别为21%和23%左右。

展望

基于当前的全球经济活动,同时考虑到欧洲地缘政治问题和疫情持续造成的近期经济不确定性,PPG对2022年第三季度做出以下预测:

● 累计销量同比持平或呈低个位数百分比增长

● 营业费用为6000-7000万美元

● 净利息支出约为3200-3500万美元

● 有效税率约为23%

● 每股摊薄收益为1.60-1.85美元

● 调整后的每股摊薄收益为1.75-2.00美元,不包括摊销费用0.13美元,以及与先前批准并披露的业务重组相关的成本0.02美元

分享好友

分享好友