创纪录实现季度净销售额49亿美元

在销售价格上涨的推动下,有机销售额同比增长4%

本季度创纪录实现每股摊薄收益2.06美元,调整后每股摊薄收益2.25美元

利润率恢复显著,营业利润率同比上升330个基点

年初至今经营性现金流强劲,约为6.2亿美元,同比增长约7.5亿美元

PPG近日发布2023年第二季度财务业绩报告。

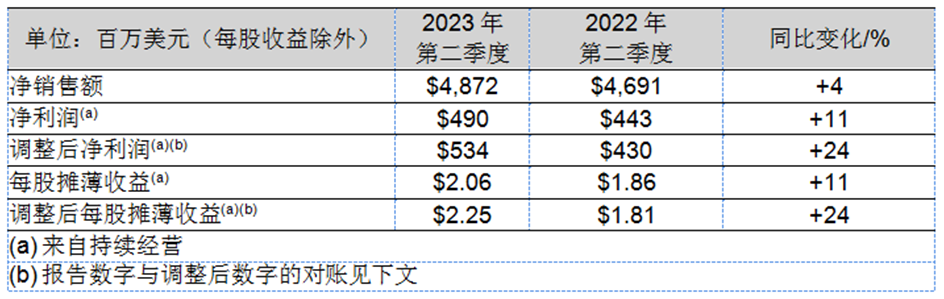

2023年第二季度合并业绩如下:

总裁兼首席执行官寄语

PPG总裁兼首席执行官Tim Knavish在评价2023年第二季度财务业绩时表示:

借助多样化的产品组合,PPG团队在2023年第二季度实现了创纪录的销售额和收益。尽管全球行业需求总体低迷,但我们的技术优势业务和领先品牌再次展现出强劲的增长。特别是,航空航天、汽车原始设备制造商(OEM)涂料、汽车修补涂料和PPG Comex业务在本季度均实现了创纪录的销售额。

在将营业利润率恢复至历史水平方面,我们取得了显著的进展:我们的业务利润率同比大幅提高了330个基点。此外,我们在上半年还打造了创纪录的经营性现金流,这进一步证明强劲的现金产出是我们的一大传统优势。下半年,我们的目标是进一步改善营运资金,尤其是原材料库存方面的营运资金。

展望未来,我们预计全球宏观经济环境将与第二季度大体保持一致,包括全球工业生产持续不温不火,以及房产销售大幅下降导致美国建筑住宅重新粉刷逐步放缓。根据公司今年迄今为止在航空航天涂料和汽车OEM涂料等多项业务中所经历的发展势头,我们预计多样化的产品组合将继续为公司的业绩增长提供韧性。从区域来看,我们预计中国的需求将适度连续改善,而欧洲的需求则总体趋稳,不过目前仍然处于较低的绝对水平。此外,我们的供应链和原材料供应已经恢复到疫前水平,有时候甚至出现了供应过剩的情况。

就如在今年5月份的首席执行官投资者简报会上所说的,我们始终高度关注企业增长战略,并致力于携手客户提供卓越的服务和产品,重点是提升他们的生产效率和可持续性。因此,在接下来的几个季度里,我们希望更多地携手客户获得成功。最后,PPG将于8月份迎来公司创立140周年的重要里程碑,它有力地证明,世界各地的PPG团队成员都在努力奉献,每天为客户创造价值。

2023年第二季度各业务部门业绩表现

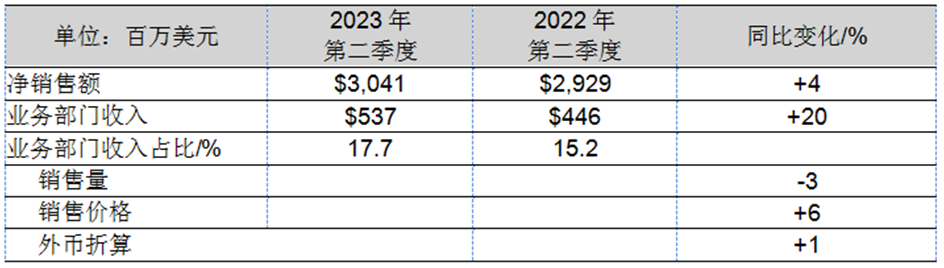

功能涂料业务部门

功能涂料业务部门第二季度净销售额有所增长,原因在于各项业务的销售价格上涨和有利的外汇折算影响完全弥补了销售量的下滑。

PPG拥有技术优势的各类航空航天产品需求依然强劲,在销售量同比增长低十位数百分比的推动下,该业务板块实现了创纪录的销售额。PPG Comex的季度业绩再创新高,并继续受益于不断发展的墨西哥经济及自身久负盛名的品牌形象。美国建筑涂料业务的有机销售额在专业涂料渠道方面表现强劲,尤其是在非住宅领域,但被持续疲软的DIY需求所抵消。正如预期的那样,由于改造活动减少和地区消费者信心不足,欧洲建筑涂料需求仍处于较低水平,销售量同比下降约10%。由于全球销售价格上涨和美国销售量增加(需求接近疫前水平),汽车修补漆的有机销售额增长了中个位数百分比。与2022年第二季度相比,工业防护和船舶涂料业务的有机销售额实现了高个位数百分比增长,这要归功于销售价格和销量的双涨。

与上年相比,功能涂料业务部门的收入增长了20%,主要是因为销售价格上涨而投入成本增长放缓,很好地弥补了销售量下降的影响。该业务部门的营业利润率同比提高了250个基点。

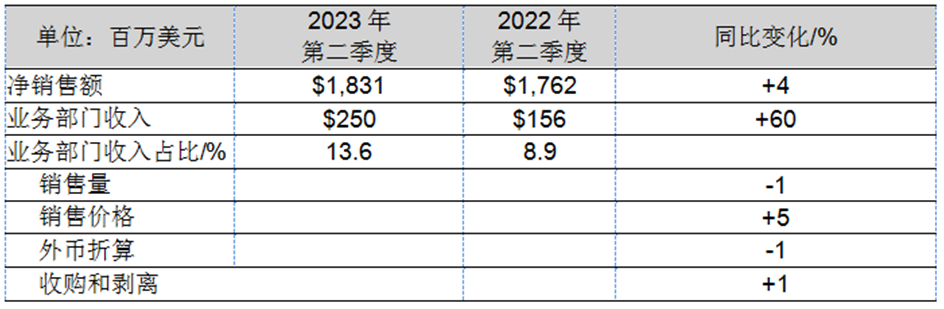

工业领域涂料业务部门

工业领域涂料业务部门的净销售额有所增长,主要是因为各项业务的销售价格上涨被销售量下降部分抵消。

汽车OEM涂料的有机销售额增长了中十位数百分比,由于销售价格和销量的双涨,因此各主要地区均实现坚实增长。尽管全球工业增长率在2023年上半年有所提高,但仍远低于疫前水平。工业涂料的有机销售额下降了中个位数百分比,原因是全球工业生产疲软导致销售量下降,完全抵消了销售价格的上涨。包装涂料的有机销售额也下降了中个位数百分比,因为各主要地区和大多数品类的需求疲软,导致销售价格的上涨被销售量的下降完全抵消。

与上年相比,工业领域涂料业务部门的收入增长了9400万美元,增长率达60%,主要原因在于销售价格上涨和原材料成本增长放缓。与2022年第二季度相比,该业务部门的利润率提高了470个基点。

其他财务信息

截至第二季度末,公司拥有现金及短期投资总额近13亿美元。净债务为56亿美元,比2022年第二季度末减少约5亿美元。

库存连续下降,但仍高于目标及历史水平。

第二季度营业费用为8500万美元,比上年增加了3000万美元,主要是因为与股东总回报相关的股权激励、其他业绩激励,以及之前提到过的非现金养老金支出。

收购企业的协同整合和业务重组计划节省了大约1500万美元的成本。

展 望

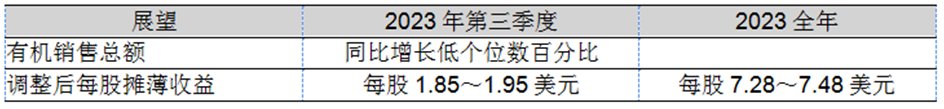

PPG上调了2023全年的调整后每股摊薄收益指引。下列预测项目考虑了各重要相关因素,包括当前全球经济活动、全球工业生产疲软、欧洲地缘政治问题影响下的持续经济不确定性,以及大多数发达国家提高利率:

2023年第三季度的有效税率预计在23%~24%,高于2022年第三季度,主要原因在于上年的非经常性离散税项。有效税率上涨预计将对2023年第三季度的调整后每股摊薄收益产生不利影响,影响幅度约为0.07~0.09美元。

季度和全年的调整后每股摊薄收益数据不包括摊销费用、先前批准并披露的业务重组成本、非现金养老金结算费用、交易成本,以及2023年第一季度的保险追偿收益。

本新闻稿中使用的“有机销售额”一词的定义:净销售额,不含外币折算、收购、资产剥离和俄罗斯业务缩减等项目。

分享好友

分享好友