- 瓦克2023年销售额下降22%,为64亿欧元;EBITDA下滑60%,为8.24亿欧元

- 全年利润3.27亿欧元

- 建议每股股利3.00欧元,派息比率约50%

- 瓦克预计2024年集团销售额将在60亿至65亿欧元之间

- EBITDA预期将在6亿至8亿欧元之间

- 2024年资本支出将略低于上年

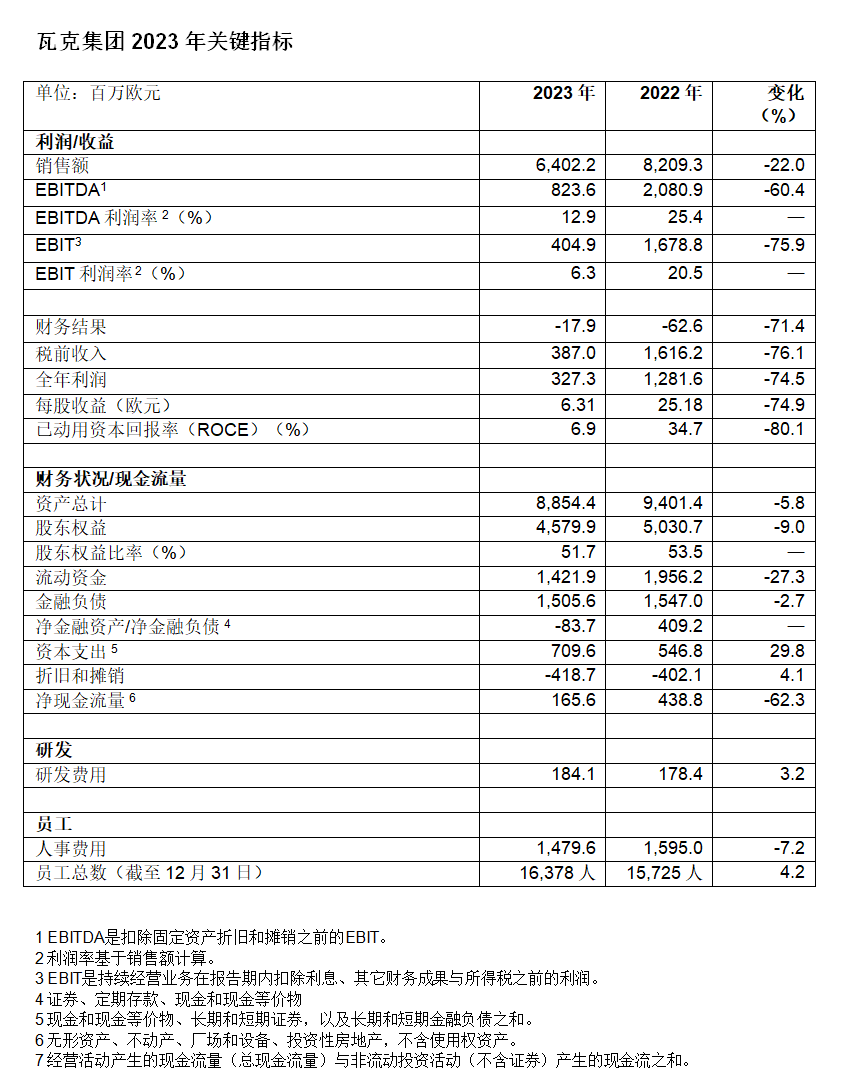

瓦克化学股份有限公司在3月12日发布的年度报告中确认,市场环境持续疲软导致2023财年的销售额和利润均明显低于上年。该化学集团上一财年实现销售总额64.0亿欧元,比2022年(82.1亿欧元)减少22%。产品价格走低,销售量减少是该值下降的主要原因。

瓦克集团2023财年的息税折旧摊销前利润(EBITDA)为8.24亿欧元(2022年:20.8亿欧元),同比减少60%。除价格下降外,德国能源成本居高不下,全球原料成本走高也是此项业绩下滑的原因。产能利用率因销售量减少亦有所下降。瓦克集团目前正在实施的精益措施有效地节约了开支,对利润产生了积极影响。

本期息税前利润(EBIT)因上述因素减少76%,降至4.05亿欧元(2022年:16.8亿欧元);折旧和摊销为4.19亿欧元,较上年(4.02亿欧元)略有增加。2023年全年利润3.27亿欧元(2022年:12.8亿欧元)。

瓦克的股利政策是将当年约50%的净利润分派给股东。董事会和监事会将依此向年度股东大会提议每股发放股利3.00欧元。按2023年12月31日期末含息股票计算,派息总额为1.49亿欧元。

“2023年,全球工业引擎运转不畅,化工行业面临的逆风尤其猛烈,我们也无法逃避。”瓦克总裁兼首席执行官贺达博士(Dr.Christian Hartel)周二在慕尼黑表示。“去年年初时预期的下半年需求回暖并未出现;通货膨胀率仍处于较高水平;价格压力增大;德国的能源价格与国际水平相比居高不下;全球原料成本走高,更是加重了化工行业的负担。这些都让我们无法保持2022年创纪录的业绩。”

贺达博士在阐述对本年度的预期时指出:“经济疲软仍影响着我们客户在众多应用领域的订购行为。尽管今年年初,一些客户行业对有机硅的需求有所提升,但建筑业客户的态度仍尤为谨慎。这些都还无法让我们推断市场需求将出现持续扭转的局面。”

瓦克今年头两个月的销售额因此明显低于上年同期。集团第一季度销售额预计可约达15亿欧元,EBITDA预期与上一季度持平。

瓦克预计今年全年的业务将略低于上年,销售额预计在60亿至65亿欧元之间,EBITDA在6亿至8亿欧元之间,但预计今年的销售量将会增加。贺达博士表示:“今年经济如果复苏,销售量还有可能进一步提高。”但销售价格下降将是抑制利润增长的主因。

瓦克通过加强成本控制来应对疲软的市场环境。贺达博士介绍说:“我们正在推行严格的人力资源政策,并在精简流程,节约非人力成本。”他强调:“就中长期而言,我们对未来的发展是乐观的。瓦克无论在战略上,还是财务上都健康稳健,并将一如既往地贯彻2030增长目标。”

瓦克的目标是,至2030年销售额突破100亿欧元,EBITDA利润率超20%。贺达博士指出:“我们有三个有助实现目标的杠杆可用。首先,我们以产品组合来顺应全球大趋势:无论是可再生能源、电动汽车,还是数字化转型,这些趋势都将在中长期推动我们的业务发展。其次,我们正在全球范围扩建生产网络,坚持投资未来发展。第三,我们以可持续发展为商业模式,不断扩大可持续产品组合的比重。”贺达博士表示,瓦克员工的专业知识与技能,以及他们敬业的精神是此处关键。他说:“是我们的员工,在不断开发我们的产品,在推动我们全球范围内的生产网络扩建,以及对可持续发展的兑现——他们是瓦克未来成功的基础。”

地区

瓦克2023财年在德国境外和境内实现的销售额分别占销售总额的85%和15%,在各地区市场均有下降。瓦克去年在亚洲实现销售额27.5亿欧元(2022年:36.9亿欧元),同比减少26%;在美洲实现销售额10.4亿欧元(2022年:12.9亿欧元),同比减少19%;在欧洲实现销售额23.0亿欧元(2022年:28.3亿欧元),同比下降19%。

资本支出

瓦克2023年的资本支出为7.10亿欧元,比上年(5.47亿欧元)增加30%;资金主要用于扩建旗下四个业务部门的产能。

瓦克正在博格豪森生产基地扩建半导体级多晶硅产能,并斥资扩建高纯氯化氢产能;高纯氯化氢是半导体生产的重要助剂。此外,瓦克还投入资金,在农特里茨生产基地和中国济宁分别扩建有机硅特种产品和有机功能性硅烷的产能。瓦克亦对中国张家港的特种有机硅产能进行了投资,还将中国南京生产基地的乳液及可再分散乳胶粉产能提高了一倍;该扩建工程历时数年,于2023年顺利竣工。在生物技术领域,瓦克正在德国哈雷建设信使核糖核酸(mRNA)技术中心,并将凭借这一实力,为德国未来抗疫应急准备工作贡献力量。该技术中心将于今年年中投入使用。

瓦克还在2023年收购西班牙食品、制药及消费品合同生产商——ADL生物制药公司,加强了旗下生物技术业务。西班牙莱昂新生产基地和哈雷mRNA技术中心的建设,是瓦克生物科技业务部门在2023年树立的两个重要战略里程碑。

员工

瓦克集团2023财年新增员工653人。截至2023年12月31日期末,瓦克在全球共拥有员工16378人(2022年12月31日:15725人),其中,在德员工10621人(2022年:10424人),境外员工5757人(2022年:5301人)。

净现金流量、净金融负债及股东权益比率

瓦克2023财年净现金流量总计1.66亿欧元(2022年:4.39亿欧元)。利润减少,资本支出增加,以及收购ADL生物制药公司是此次业绩下降62%的主要原因。

截至2023年12月31日期末,瓦克净金融负债0.84亿欧元(2022年12月31日:净金融资产4.09亿欧元)。

集团资产截至2023年12月31日总计88.5亿欧元(2022年12月31日:94.0亿欧元),同比下降近6%。尽管集团资产主要因库存、债权和流动资金而减少,但这几项资产的价值仍保持在高额水平。截至2023年12月31日期末,瓦克的流动资产总计14亿欧元。

股东权益因股利发放和集团净利润下降而减少。折现率下降导致退休金准备金略有增加,也在此造成了负面影响。截至上年度结算日,瓦克股东权益总计45.8亿欧元(2022年12月31日:50.3亿欧元)。

业务部门

瓦克有机硅业务部门2023年实现销售额27.4亿欧元,比上年(34.5亿欧元)减少21%。EBITDA的下降幅度更大,为73%,降至2.36亿欧元(2022年:8.76亿欧元)。该值大幅下滑的关键原因是价格(尤其是标准产品的价格)下降,以及特种产品销售量减少。此外,产能利用率降低,原料成本居高不下,也对经营利润产生了负面影响。

瓦克聚合物业务部门2023年实现销售额15.8亿欧元(2022年:20.0亿欧元),同比减少21%。在这里,销售量和价格下降也是销售额减少的主因。EBITDA为2.53亿欧元(2022年:2.89亿欧元),同比减少12%。销售价格及销售量减少同样是影响利润的负面因素,原料价格下降则对经营利润产生了积极影响。

瓦克生物科技业务部门2023年销售额增长2%,约达3.37亿欧元(2022年:3.31亿欧元)。生物制剂的业务增长尤为显著,但成熟产品的销售额因价格及销售量下降而有所减少。EBITDA为700万欧元(2022年:1700万欧元),同比下降59%。莱昂及哈雷生产基地的集成成本和前期成本是此次利润下滑的主要原因。

瓦克多晶硅业务部门去年实现销售额16亿欧元,比上年(22.9亿欧元)减少30%。销售量和价格下降同样是此处业绩下滑的主要原因。半导体级多晶硅的销售额继上年之后再次增长,在总额中占比也因而进一步提高。EBITDA减少61%,为3.21亿欧元(2022年:8.26亿欧元);除太阳能电池用多晶硅因生产导致的销售量和价格下降外,德国能源价格居高不下也是此处的负面影响。

前瞻

由于市场环境持续疲软,瓦克预期2024年业务略减。瓦克预计旗下化学业务部门产品的销售价格下降,但销售量将有提升,产品结构效应亦将发挥积极作用。汇率效应预期将对销售额产生轻微的负面影响。

瓦克预计各地区销售额均将小幅下降,集团全年销售总额将在60亿至65亿欧元之间,EBITDA将在6亿至8亿欧元之间。本年度EBITDA利润率预期将明显低于上年,资本支出略低于上年水平,但将显著高于折旧和摊销;后者2024年预期为4.5亿欧元。瓦克预计本年度净利润将明显低于上年,净金融负债预期有所增加。2024年净现金流量预计将为负值,且大大低于上年。

瓦克有机硅业务部门预计2024年各地区销售额将与上年持平,平均价格预期将继续保持在较低水平,但特种产品的销售量将会增加。EBITDA利润率预期在中等个位数水平。

瓦克聚合物业务部门预期2024年销售价格将有所下降,乳液业务的销售量将略有增长,可再分散乳胶粉的销售量可保持稳定。产品结构效应将对销售额略有推动作用。业务部门预计亚洲地区的销售量可实现增长,欧洲将会下降。业务部门销售额将低于上年,降幅在高等个位数水平,EBITDA利润率预期约为15%。

瓦克生物科技业务部门预计2024年销售额可实现约10%的增长,EBITDA预期明显高于上年。生物技术产品,尤其是生物制剂的业务预期发展良好。

瓦克多晶硅业务部门预计2024年销售量将高于上年水平,但多晶硅平均价格将低于上年。此外,该业务部门预期产品结构的改善和正在实行的降低成本的措施将发挥积极效应。销售额预计将在13亿至16亿欧元之间,EBITDA将在2亿至4亿欧元之间。

分享好友

分享好友