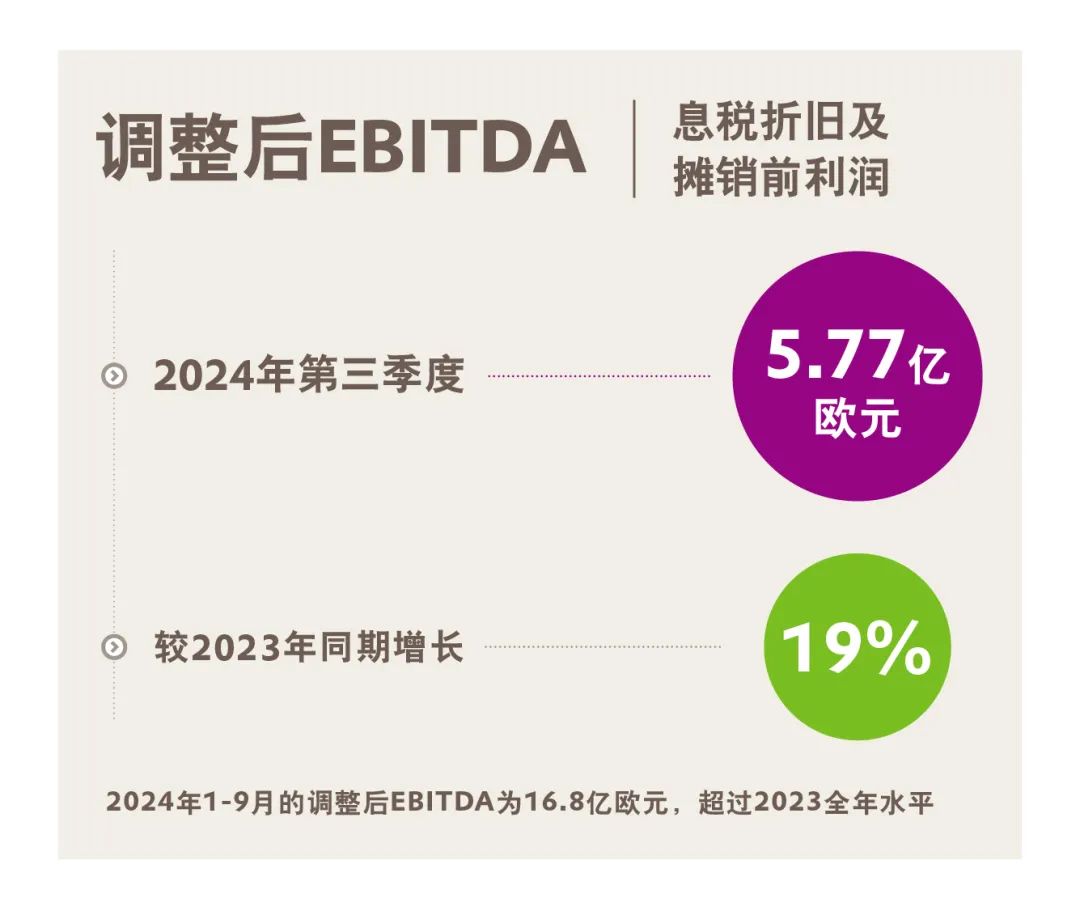

- 第三季度调整后息税折旧摊销前利润(EBITDA)增长19%,达5.77亿欧元

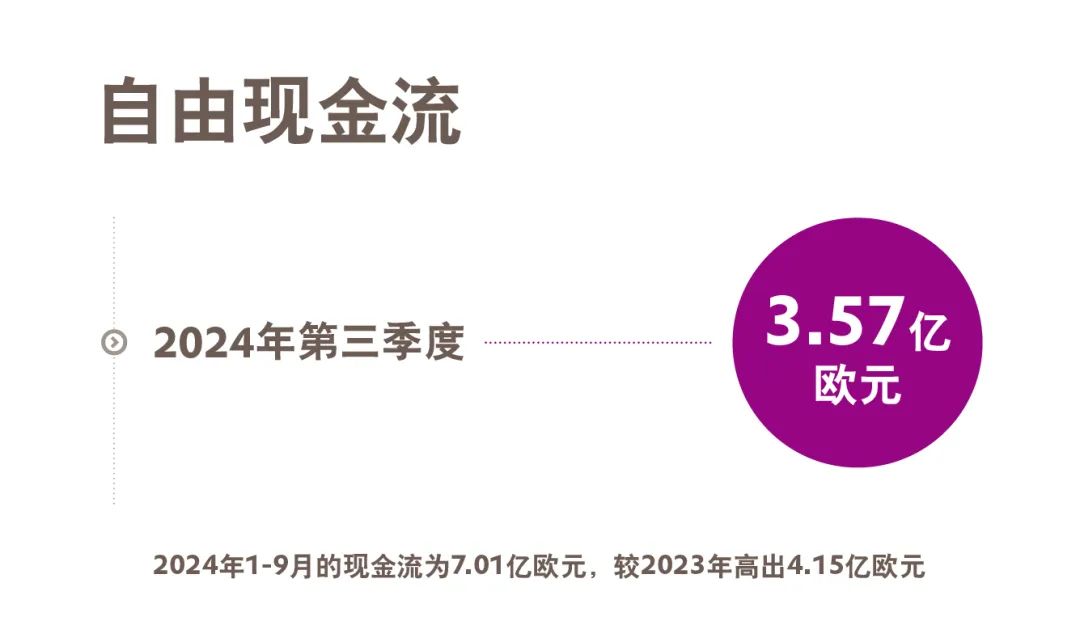

- 前九个月的自由现金流增长超过一倍

- 确认全年预期,调整后的EBITDA在19亿至22亿欧元之间

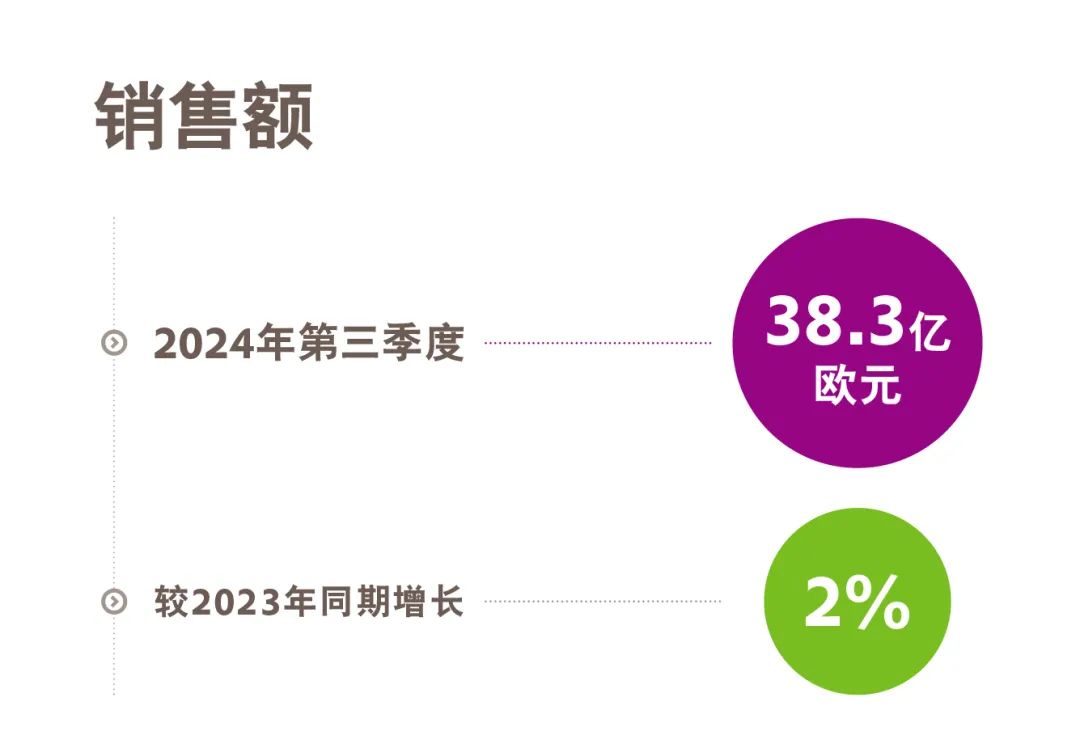

赢创2024年第三季度收益再度显著超过去年同期,调整后息税折旧摊销前利润(EBITDA)增长19%,达5.77亿欧元,从而按预期达到了第二季度的收益水平(5.78亿欧元)。

“我们已连续三个季度取得了积极的业绩表现。这一成绩尤为值得称道,鉴于我们依旧面临着经济危机的严峻挑战。尽管外部环境艰难,我们仍将实现今年的财务目标。我们正走在正确的道路上,团队的表现也非常出色。”——赢创董事长库乐满

2024第三季度财报关键要点

.jpg)

赢创调整后EBITDA和自由现金流呈显著增长趋势。这一成功得益于我们对合适且抗周期性市场的重点关注,以及重组计划和成本控制措施。我们正不断努力,走出2023年的低谷。”——赢创首席财务官Maike Schuh

各类削减成本与简化组织结构的举措已初见成效。今年,赢创预计将因此节省约4亿欧元。另一方面,公司预计会有一些成本增加,例如更高的工资。

同时,公司正为未来的增长铺平道路。赢创在第三季度公布了全新的创新战略,研发活动将集中在三大明确的创新增长领域,即生物基解决方案、能源转型和循环经济。到2032年,赢创计划通过这些全球相关的可持续发展趋势,实现15亿欧元的额外销售额。

与此同时,产品组合向高利润增长型业务的转变正按计划进行。8月31日,超级吸水剂业务已移交给新东家ICIG。赢创还宣布,将重组医药健康业务线及特种聚合物业务线,专注于增长领域。总体而言,赢创将剥离约3.5亿欧元销售额的业务。

赢创确认了最近上调的2024年全年预期。公司预计调整后的EBITDA仍将在19亿至22亿欧元之间。销售额将在150亿至170亿欧元之间,现金转换率约为40%。投资回报率(ROCE)将明显高于2023年水平。

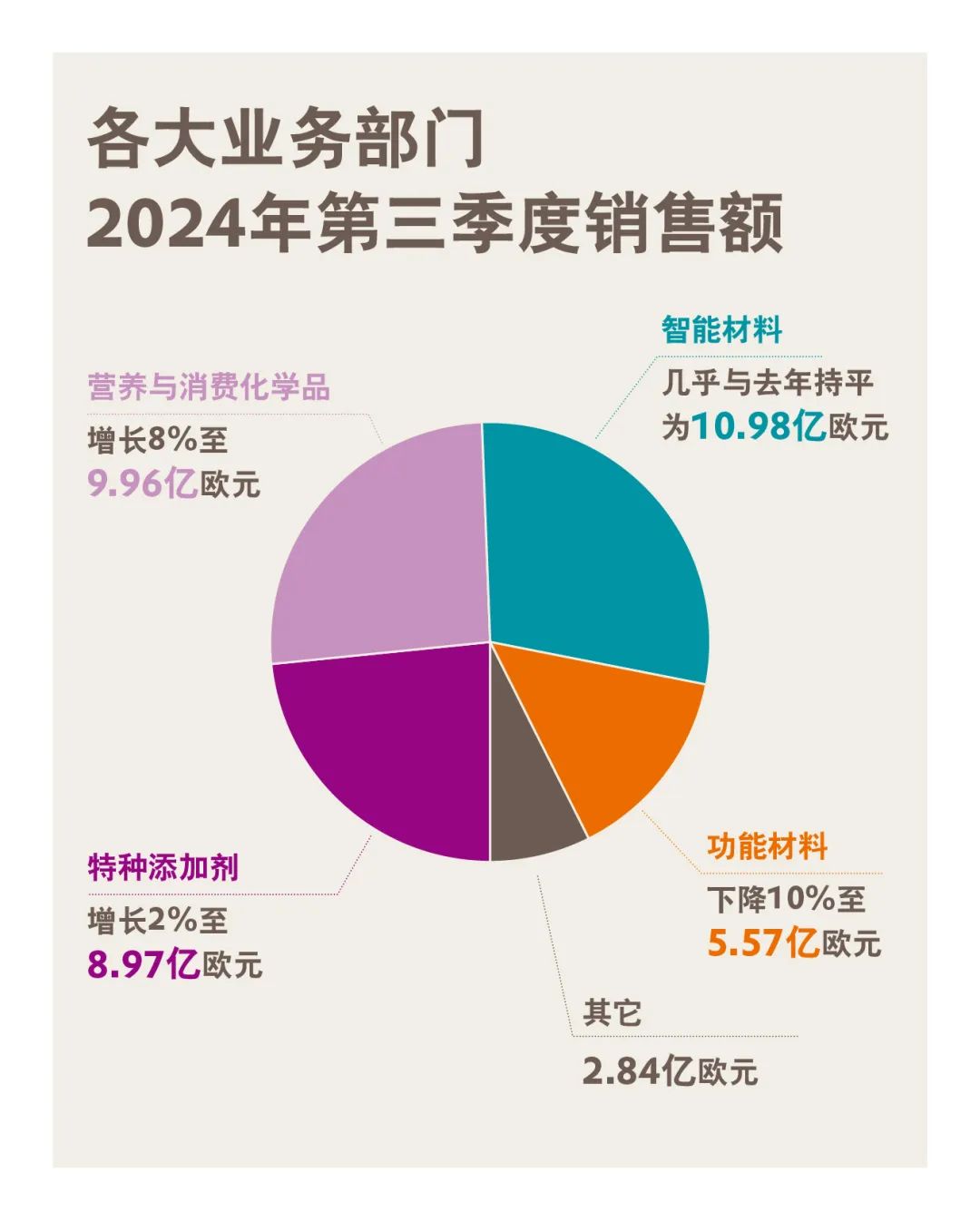

业务部门业绩表现

特种添加剂业务部门

归功于销量的显著提升,第三季度销售额增长了2%,达8.97亿欧元。由于原材料成本下降和汇率的轻微负面影响,销售价格下降。油漆和涂料行业的产品需求显著增加,但售价略有下降。油品添加剂的全球销量也有所增加。用于聚氨酯泡沫和耐用品的添加剂的销售额略低于去年水平,主要由于售价的降低及汇率的负面影响。该业务部门调整后的EBITDA增长20%,至2.08亿欧元,归功于销量增加及由此带来的产能利用率提升。调整后的EBITDA利润率从19.6%上升至23.2%。

营养与消费化学品业务部门

第三季度销售额增长8%,达到9.96亿欧元,销量和价格的增加因汇率的负面影响被部分抵销。受益于销售价格的同比上升以及销量略增,动物营养必需氨基酸业务销售额实现明显增长。因需求增加,医药健康业务的销售额也有所增加。该业务部门调整后的EBITDA增长53%,至1.94亿欧元,主要归功于必需氨基酸销售价格提高及动物营养业务模式优化带来的成本节约。调整后的EBITDA利润率从去年同期的13.7%显著提升至19.5%。

智能材料业务部门

第三季度销售额几乎与去年持平,为10.98亿欧元。销量的略微增长被汇率的负面影响抵销。无机产品特别是二氧化硅的需求有所增加。由于售价下降,聚合物业务板块的销售额略有下降。该业务部门调整后的EBITDA增长21%,至1.64亿欧元,主要得益于需求上升及较低的可变成本。调整后的EBITDA利润率从去年同期的12.3%增加至14.9%。

功能材料业务部门

因2024年8月31日剥离了超级吸水剂业务,功能材料业务部门的销售额下降了10%,至5.57亿欧元。剔除这一因素,实际销售额实现增长。碳四产品业务(高性能中间体)的销售单价略有下降,但由于销量的增长,销售额较去年增加。该业务部门调整后的EBITDA为1,900万欧元,低于去年同期,主要由于超级吸水剂业务的贡献减少。调整后的EBITDA利润率从5.5%降至3.4%。

分享好友

分享好友